Nyheter

Hur fungerar en trailing stop loss?

Publicerad

6 år sedanden

De flesta Internetmäklarna erbjuder olika typer av order avsedda att skydda investerare från betydande förluster. Den vanligaste ordern är en stop loss, men en annan typ av order bör övervägas: trailing stop loss. Ta reda på varför trailing stop loss snabbt kommit att bli ett solitt verktyg för aktiva handlare.

Stop loss

En av de mest använda metoderna för att begränsa mängden förlust från ett fallande lager är att placera en stop-loss-order hos Din mäklare. Med hjälp av denna order kommer tradern att fixera värdet baserat på den maximala förlust han eller hon är villig att ta. Om det aktiekursen sjunker under detta värde blir stop-loss-ordern en marknadsordnad och kommer att utlösas. När priset faller under stop-loss stängs positionen till det aktuella marknadspriset vilket förhindrar eventuella ytterligare förluster.

En trailing stop loss liknar en vanlig stop loss i det att de båda två erbjuder en möjlighet att sälja och skydda kapitalet om aktiekursen börjar röra sig emot Dig. Det är emellertid den enda likheten. En trailing stop loss erbjuder en fördel då den är mer flexibel än vad en vanlig stop loss är. Det är ett attraktivt alternativ då den ger tradern en möjlighet att skydda sitt kapital om aktiekurserna faller. När priset på tillgången stiger kickar emellertid trailing stop lossen in. Den ger ett fortsatt skydd mot förluster samtidigt som den hjälper till att låsa in vinsterna.

För att bättre förstå vad en trailing stop loss är så låt oss hur den fungerar. En trailing stop loss kan endera sättas i procent till nuvarande aktiekurs eller i form av ett i förväg bestämt krontal.

Hur som helst kommer en trailing stop loss att agerar i förhållande till dagens höga kurs med den fördefinierade mängden. Den viktiga delen är att den en gång är inställd, kan den inte falla tillbaka, och om det sista priset sjunker lägre än en trailing stop lossen, kommer ordern att utlösas.

Likheter och skillnader

När som helst ordet ”stopp” visas i en order, vet du att tradern beordrar mäklaren för att minimera risken för hans eller hennes handelskonto. En vanlig stop loss har ett fast värde och kan manuellt omställas av tradern. En trailing stop loss skuggar automatiskt prisrörelsen efter aktiens stigande prisåtgärd. Denna typ av order tillåter tradern att fritt se över mer än en öppen position.

Under en tidsperiod kommer trailing stop lossen att självjusteras, från att minimera förluster för att skydda vinster då priset når nya höjder.

Fördelar

En av de största fördelarna med en trailing stop loss är att den ger tradern en möjlighet att kvantifiera det belopp som denne är villig att förlora utan att behöva begränsa sin vinst. En trailing stop loss kan användas på aktier, på optioner, råvaror och inom valutahandel.

Hur fungerar en trailing stop loss i praktiken?

Köppris = 10 SEK

Sista pris vid tidpunkten för inställning av trailing stop loss = 10,05 SEK

Stop loss nivå = 0,20 SEK

Initialt utlösande av trailing stop loss = 9,85 SEK

Om marknadspriset stiger till 10,97 SEK, kommer Din trailing stop loss också att stiga till 10,77 SEK. Om det sista priset faller till 10,90 SEK, kommer Din trailing stop loss att förbli intakt på 10,77 SEK. Om priset fortsätter att falla, den här gången till 10.76 SEK, kommer det att utlösa en försäljning.trigga Din trailing stop loss med omedelbar aktivering av en marknadsorder. Din order skickas ut i marknaden baserat på ett sista pris på 10.76 SEK. Förutsatt att köpkursen var 10,75 SEK vid den tiden skulle positionen stängas vid denna tidpunkt och detta pris. Nettovinsten skulle vara 75 öre per aktie före courtage och eventuella andra kostnader.

Under ett temporärt prisfall är det viktigt att du inte återställer Din trailing stop loss Om du gör det kan din effektiva stoppförlust komma att bli lägre än vad du hade från början. Ta en titt på vårt exempel ovan. När det sista priset nått 10,80 SEK, kommer en alert trader att korrigera sin trailing stop loss från 20 öre till 11 öre. Detta möjliggör viss flexibilitet i aktiens prisrörelse samtidigt som det säkerställs att stoppet utlöses innan en väsentlig prisnedgång kan ske.

En bra aktiv trader har alltid möjlighet att stänga en position när som helst genom att skicka in en försäljningsorder på marknaden. Var noga med att avbryta eventuella trailing stop lossar som du har ställt in, eller du kan upptäcka att Du har en blankad position. En trailing stop loss fungerar emellertid lika bra med blankningar.

Det bästa av båda världar

Ett av de bästa sätten att maximera fördelarna med en trailing stop loss och en traditionell stoop loss är att kombinera dem. Ja, du kan använda båda, men det är viktigt att notera att det första stoppet ska vara djupare än Din vanliga stop loss. Det är också viktigt för tradern att alltid beräkna sin maximal risktolerans för hans eller hennes portfölj och sedan ställa in huvudstoppet och förlusten i enlighet därmed.

Ett exempel på detta koncept är att ha en stoppförlust inställd på 2 % och trailing stop loss vid 2,5 %. När priset ökar kommer trailing stop loss att överträffa den fasta stoppförlusten, vilket gör den överflödig eller föråldrad. Eventuella prisökningar innebär ytterligare minimering av potentiella förluster med varje uppåtgående prisklass. Initialt fick aktiepositionen en viss flexibilitet med de förskjutna värdena, så det kunde upprätta en nivå av stöd. Genom att göra det kan du spåra en aktiens prisrörelser utan att stoppas tidigt i spelet och tillåta en viss prisfluktuering då aktien finner stöd och momentum. Var noga med att avbryta din ursprungliga stoppförlust när trailing stop lossen överträffar det.

Det extra skyddet här är att trailing stop lossen bara går uppåt. Under marknadstiden kommer den efterföljande funktionen konsekvent att beräkna stoppets utlösningspunkt. I grund och botten, om priset inte ändras, så kommer inte heller värdet av stoppet att förändras.

Använda trailing stop lossen i en aktiv aktiehandel

Det är lite knepigare att använda en trailing stop lossen på grund av prisfluktuationer och volatiliteten hos vissa aktier, särskilt under den första handelstimmen. Naturligtvis är dessa snabba aktier de som kommer att generera mest pengar på kortast möjliga tid och är vanligtvis de som aktiva traders älskar att agera i. Trailingstoppar är bara ett sätt att kontrollera riskavkastningsförhållandet vid handel.

Exempel

Inköpspris 90,13 SEK

Antal aktier 600

Stop loss 89,70 SEK

Första trailing stop loss 0,49 SEK

Andra trailing stop loss 0,40 SEK

Tredje trailing stop loss 0,25 SEK

Aktien befinner sig i en stadig uppåtgående takt som bestämdes av starka linjer i glidande medelvärden. Tänk på att alla aktier tycks uppleva motstånd vid ett pris som slutar på ”.00” och även på ”.50”, men inte så starkt. Det är som om investerarna är ovilliga att ta aktien till nästa nivå.

Vårt exempel, Aktie X, köptes på 90,13 SEK, med en stop loss på 89,70 SEK. Den första efterföljande trailing stop lossen ligger på 0,49 SEK. När aktien noterade ett pris på 90,21 SEK avbröts stop lossen då trailing stop lossen tog över. När aktien sedan noterade ett pris på 90,54 skärptes trailing stop lossen till 0,40 SEK med målet att säkra en break even i värsta fall.

När aktiekursen sedan stabiliserat sig kring 92,00 SEK är det dags att strama åt trailing stop lossen. När priset noterade 91,97 SEK är det dags att sänka trailing stop lossen till 0,25 SEK. Faller aktierna kan de säljas kring 91,5 SEK med en någon liten vinst. I detta fall cirka 1,75 procent före courtage och andra kostnader.

Om aktien återhämtar sig från detta dopp och Du åter tar en position med en högre ingångskurs är viktigt att ställa in dina stop lossar och trailing stop lossar för aktiv handel och hålla fast vid dem. De flesta aktiehandlare skulle anse att detta var ett bra case!

Få det att fungera för Dig

För att göra det här arbetet på aktiva affärer, sätt ett spårvärde som rymmer de normala prisfluktuationerna för Din specifika aktie och fånga bara den sanna nedgången i aktiekursen. Det innebär att man studerar aktien rörelser en dag eller två innan man aktivt handlar det.

Därefter måste du klocka din handel. Mer specifikt, titta på en analog klocka och notera vinkeln på den långa armen när den pekar mellan 1 p.m. och 2 pm – du vill använda detta som din guide. Nu, när ditt favoritglidande medel håller sig stadigt i denna vinkel, stanna med din initiala efterföljande stop loss. När det rörliga genomsnittet ändrar riktningen och släpper under 2 pm, är det dags att strama din trailing stop loss.

Fördelar i aktiehandel

Den här strategins fördel är att ta bort känslorna från din handel. Det är viktigt att ställa in värdet när du är lugn, fokuserad och kan fatta ett beslut baserat på informationen som presenteras på diagrammen. Gissa inte. Du kommer att vara välbetjänat av att låta trailing stop lossen fungera.

Trader Risk

Market makers är fullt medvetna om eventuella stop loss ordrar som Du placerar hos Din mäklare och kan tvinga fram ett kursfall i aktien. Den får dig att sälja Dig ur din position och sedan kan de köra upp priset direkt upp igen. Om du gillar aktien kan du alltid köpa den tillbaka.

I händelse av att en trailing stop loss aktiveras är det möjligt att det har ställts in för hårt under de tidiga stadierna av aktien, som ger sitt stöd. Om så är fallet blir resultatet detsamma. Stoppet kommer att utlösas av en tillfällig prisrörelse, och investerarna kommer att grämma sig över den vinst som de tror att de förlorat. Detta är ett psykologiskt spel som handlarna helt borde undvika.

Din bästa satsning är att förstå att mycket volatila aktier hanteras bättre med en faktisk stop loss samt en begränsningsförsäljning till ditt målpris. Låt din online-mäklare tjäna sina courtage – det är mycket snabbare än att själv göra en marknadsordning.

Slutsats

Även om det finns risker är inblandade i att använda en trailing stop loss, är det viktigt att komma ihåg att genom att kombinera dem med en traditionell stop loss kan de skydda ditt portföljvärde. Det här är exakt vad du vill – det finns inget sätt att du kan förlora pengar på att låsa in Din vinst!

Du kanske gillar

Nyheter

Regulatory Crackdowns and Ethereum’s Most Anticipated Application

Publicerad

7 timmar sedanden

1 maj, 2024

• Regulatory Crackdowns Fire Up in April

• Macro Uncertainty, Geopolitical Headwinds, and Bitcoin’s Fourth Halving

• The Arrival of Ethereum’s Most Anticipated Application

Macro Uncertainty, Geopolitical Headwinds, and Bitcoin’s Fourth Halving

April brought a challenging landscape for Bitcoin. Geopolitical tensions flared in the Middle East when Israel targeted the Iranian Consulate in Syria on the 1st of April. In an unprecedented response, Iran retaliated directly with a drone strike against Israel, intensifying hostilities. The event contributed to a decline in the stock market and a temporary pullback in Bitcoin’s price. As mentioned two weeks ago, although Bitcoin historically served as a safe haven during crises like the Russian Invasion of Ukraine, its response to Iran-Israeli escalation may have been adverse.

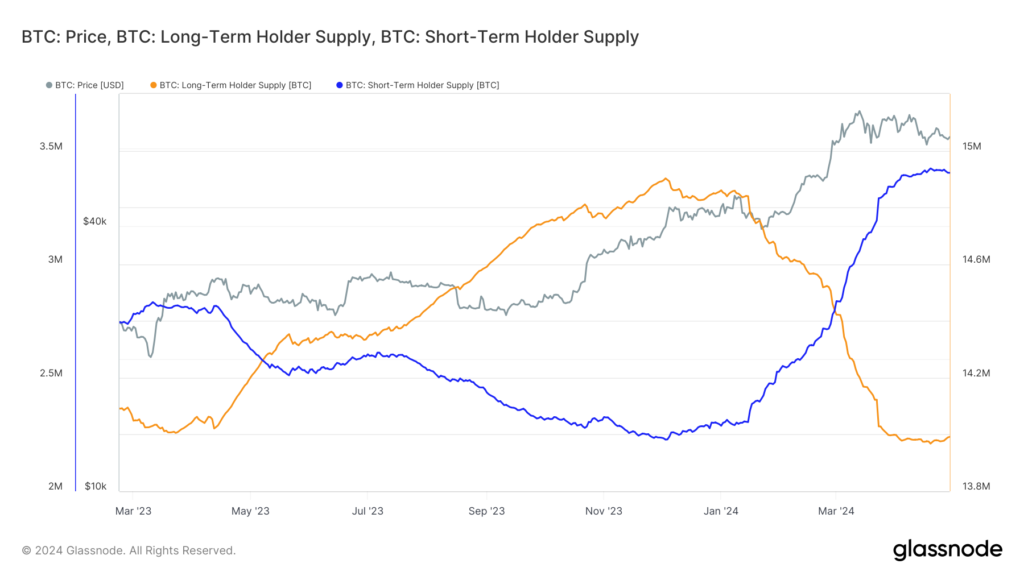

However, a closer look at the market reveals a more nuanced picture. The impact on Bitcoin was primarily felt in the futures market, where open interest peaked at $35 billion on the day of the Consumer Price Index (CPI) print, leading to significant liquidations when inflation came in hotter than expected for the fourth month running. Resilience in the labor market, coupled with strong domestic demand, is evidence that despite Fed efforts, the US is not yet in a position for rate cuts, which may pose further turbulence for risk-on assets. Encouragingly, long-term holders demonstrated resilience amidst escalating tensions. Unlike short-term fears reflected in futures markets, long-term holders increased their supply by 0.1% over the past week, for the first time since January, as the Israeli response seemingly coincided with a local bottom for long-term holder supply. This is a bullish signal, showcasing belief in the asset, irrespective of recent market activity. Nevertheless, we can see that BTC will continue to be stuck in the $60K – $70K range until we get more clarity on the macroeconomic and geopolitical front.

Figure 1: Bitcoin Short-Term Holder Supply vs. Long-Term Holder Supply

Source: Glassnode

Despite the macroeconomic headwinds, significant progress was made in the institutional adoption of Bitcoin. Despite a break in Blackrock’s Bitcoin ETF 71-day net inflow streak, the conclusion of the 90-day due diligence period for fund managers considering the spot ETFs revealed that over 100 institutions, such as BNY Mellon and Banco do Brazil, are exposed to Bitcoin. Morgan Stanley is also actively exploring allowing 15,000 brokers to provide this exposure to their clients. They also filed to broaden access to BTC ETFs by expanding it to 12 more funds, signifying the growing acceptance of Bitcoin by TradFi institutions. Finally, the launch of Bitcoin ETFs in Hong Kong marked a significant step towards adoption in Asia, potentially influencing other jurisdictions like South Korea, Japan, and Singapore to follow suit while expanding Bitcoin’s access to Hong Kong’s $1.15 trillion wealth management sector.

Beyond the market’s activity, April also marked a historic event for Bitcoin: the fourth halving, reducing Bitcoin’s annual inflation rate to below 1%, making it even scarcer than Gold. Historically, Bitcoin trades 50% down from its peak leading up to the halving. This year, Bitcoin defied historical trends, reaching a new all-time high prior to the halving, attributed to the surge in demand from the aforementioned US Bitcoin ETFs, coupled with ongoing technical advancements within the Bitcoin ecosystem, such as Ordinals, BRC-20s, and Runes, as touched upon in the last newsletter.

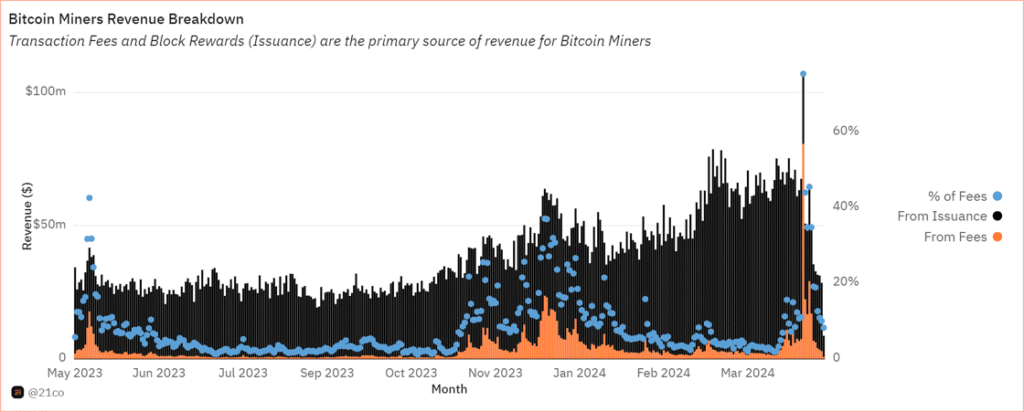

These advancements are transforming Bitcoin beyond its original vision as a purely decentralized payment network. The emergence of Ordinals and Runes has amplified on-chain activity, reflected in surging transaction fees. This is particularly beneficial for Bitcoin miners, who saw their block reward cut in half due to the halving. Higher transaction fees help compensate for this lost revenue, ensuring the continued security of the Bitcoin network. Notably, as shown in Figure 2, Bitcoin transaction fees made up 75% of Bitcoin miner revenue, soaring to $128 on the day of the halving. While the surge might have been driven by the desire to have a historical inscription, it does underscore the potential impact on miners’ revenue as Bitcoin’s on-chain ecosystem matures.

Figure 2: Bitcoin Miners Revenue

Source: 21.co on Dune

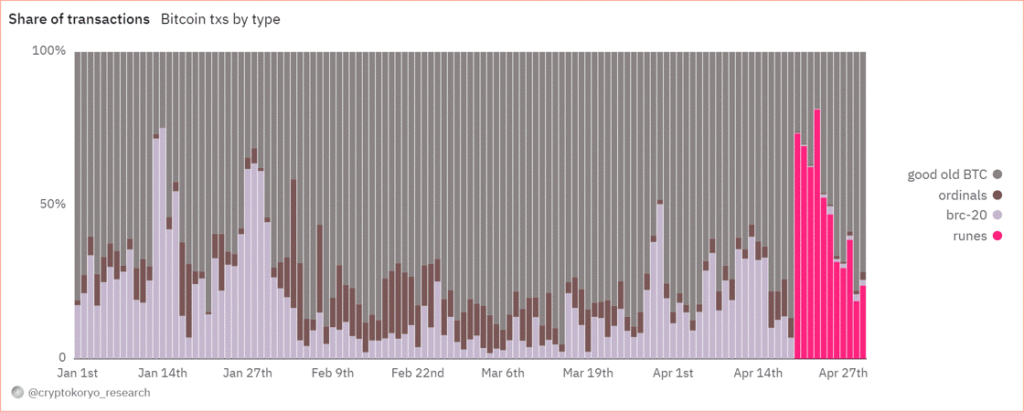

Launched in April, Runes Protocol offers a novel approach to creating fungible tokens on the Bitcoin network. It addresses inefficiencies associated with the BRC-20 standard, which have burdened the Bitcoin blockchain due to its inefficient data handling. Ultimately, Runes presents a key innovation that bolsters Bitcoin’s security budget by offering miners an alternative source of revenue, while reducing their dependence on block rewards. Runes has already rewarded miners with almost $150 million, impressively making up 80% of fees generated on the Bitcoin network on April 23, as shown below.

Figure 3: Share of Bitcoin Transaction Fees

Source: CryptoKoryo on Dune

While Bitcoin’s daily transaction volume surpassed 1 million, rivaling Ethereum’s activity, the initial excitement surrounding Runes might recede before a more long-term, sustainable surge in the network’s DeFi activity. The initial phase often focuses on meme-like tokens attracting rapid but fleeting interest. However, the development of sophisticated DeFi protocols like exchanges and Automated Market Makers (AMMs) will enhance Bitcoin’s application layer, streamlining token trading similar to what ERC-20/ERC-721 standards did for Ethereum. This paves the way for a more robust and mature DeFi ecosystem on Bitcoin, which we will closely monitor in the months to come.

Regulatory Crackdowns Fire Up in April

April saw the continued regulation-by-enforcement trend, cracking down on non-custodial infrastructure and the Ethereum ecosystem. On April 10, the Securities and Exchange Commission (SEC) sent Wells Notices to Uniswap and Consensys for alleged violation of federal securities law. Uniswap announced its intention to resolve this through court. The details of the SEC’s Wells Notice remain unclear. However, it could have been triggered by Uniswap’s pending revenue-sharing initiative, which has had a domino effect on the ecosystem. In the short term, the crackdown could dissuade protocols from following suit, which would have incentivized their users to stake and delegate their tokens for a share of the revenue.

On April 25, Consensys filed a lawsuit against the SEC for “unlawful seizure of authority,” arguing that Ethereum is not a security nor that MetaMask is a securities broker. The recent crackdown could put a strain on the crypto infrastructure industry in the short term, as it could severely disrupt the ecosystem while encouraging companies to explore alternative jurisdictions aside from the U.S. market.

Earlier in February, the SEC adopted rules that widened its interpretation of a dealer to include “as part of a regular business” in addition to the initial definition, “any person engaged in the business of buying and selling securities . . . for such person’s own account through a broker or otherwise.” The newly adopted rules have now triggered an outcry in the crypto community, deeming the legislation too broad, as it includes average market participants in cryptoasset liquidity pools (liquidity providers), who essentially have a very different role than a broker.

For example, liquidity providers on Uniswap can be anyone, given they have the capital to deposit and earn yield, unlike professional market makers in traditional finance whose responsibilities extend beyond that. Providing liquidity on Uniswap is open to anyone to enable permissionless markets, which makes this an important characterization due to the impact it could have on how DeFi functions in the US. While the ongoing crackdown could cause uncertainty in the short term within the Ethereum ecosystem, regulatory clarity will ultimately be reached in the long run, as we’ve seen on several counts of hurdles over the past few years.

Ethereum’s Most Anticipated Application of the Year is Live

EigenLayer is finally live on Ethereum’s mainnet. It’s a new primitive that allows ETH users to “re-stake” their existing staked ETH to validate the security of external networks. EigenLayer has been eagerly anticipated as it optimizes capital efficiency by allowing users to earn additional yield on top of their native staking rewards. Further, it allows younger protocols to borrow the security assurances of Ethereum, circumventing the need to bootstrap their own security from scratch. This translates to a more cost-efficient approach while simultaneously bolstering their decentralization. Nevertheless, the protocol comes with inherent risks.

By opting to earn additional yield, users, and validators subject themselves to heightened smart contract risks as they become exposed to the vulnerabilities of both Ethereum and the additional protocols relying on its security. Moreover, a large portion of ETH could end up being “re-staked” in EigenLayer instead of just validating the security of Ethereum, creating a problem of misalignment. Simply, some validators might opt to maximize their profits by pursuing strategies that prioritize short-term gains over the long-term security of the network. Additionally, the growing enthusiasm for the protocol suggests that a significant portion of the crypto economy might rely on Ethereum’s security. Currently, 15% of all staked ETH is allocated towards Eigen’s re-staking strategy. The continuation of this trend could lead to centralization, posing a risk as Ethereum might inadvertently become a single point of failure over a longer time horizon.

Wide-spread slashing is another concern. In essence, if a substantial amount of ETH is re-staked in a singular protocol, then a slashing event due to unintended or malicious behavior could significantly impact honest ETH stakers. Thus, Eigen proposed a slashing committee comprising esteemed ETH developers and trusted community members, empowered to veto such occurrences and safeguard Ethereum’s integrity.

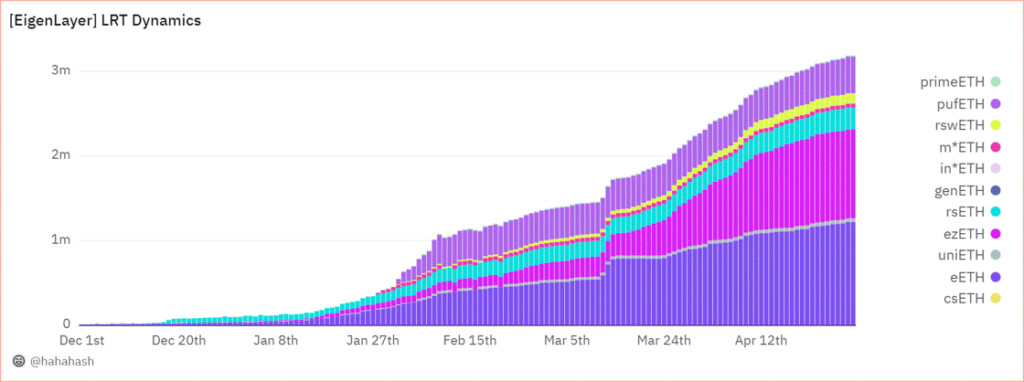

The final risk concerns a new breed of tokens known as Liquid re-staking Tokens (LRTs), which operate atop EigenLayer. LRTs, akin to Liquid Staking Tokens (LSTs) issued by the established Lido Protocol in 2021, aim to unlock similar capital efficiency by allowing users to use their re-staked ETH as collateral for lending and borrowing. Given that re-staked ETH in Eigen can’t be used across DeFi platforms, users have turned to LRT protocols like Ether.fi and Renzo to seek higher levels of capital flexibility, with their re-staked assets. For context, LRTs grew exponentially by a factor of 28 throughout Q1, increasing from nearly 100K units to the current figure of 2.8M, as shown in Figure 4, illustrating its soaring demand.

Figure 4: Growth of Liquid re-staking Tokens (LRTs) on EigenLayer

Source: @hahahash on Dune

While LRTs can offer amplified gains through leveraged lending, they can also exacerbate losses, increasing systemic risk in market downturns. Since some LRT protocols can’t offer withdrawals yet, users may be forced to swap their LRT tokens on thinly traded secondary markets, intensifying their decline. Last week, we saw an instance of this risk manifest when Renzo’s ezETH lost its peg. This happened as the ETH derivative experienced heavy selling on various exchanges, causing it to trade at over a 75% discount compared to ETH. This coincided with the company facing scrutiny over its controversial token distribution plan, which is scheduled to launch on April 30.

All in all, the impact of EigenLayer is not to be understated, as the excitement surrounding the new primitive has propelled it to become the second-largest protocol on Ethereum by Total Value Locked (TVL), boasting an impressive $15.6B. This already eclipses the TVL of established players like Solana by fourfold, highlighting the immense adoption that EigenLayer is witnessing despite its brief existence. Further, the excitement building up to its launch since it unveiled its roadmap in March has propelled the Ethereum validator entry queue to its highest level since October. The queue now necessitates a minimum waiting period of 8 days before new validators can join the network, as seen below in Figure 5. Nevertheless, stay tuned as we prepare to release a more in-depth exploration of EigenLayer risks over the coming weeks.

Figure 5: Ethereum Validator Entry Queue in Days

Source: ValidatorQueue

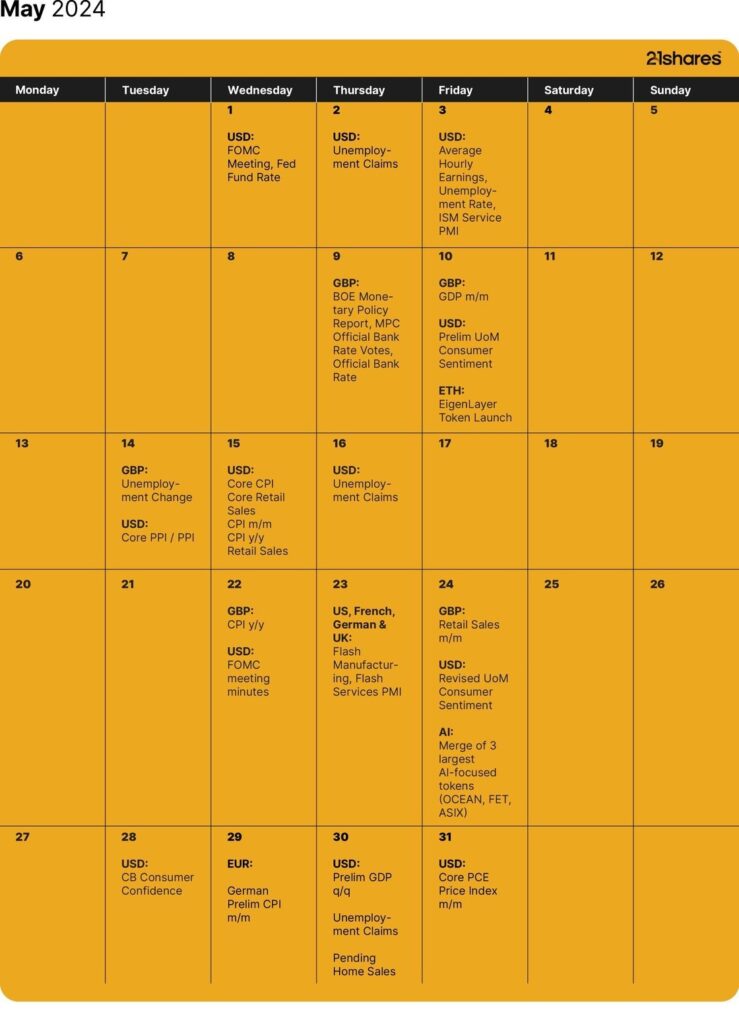

Next Month’s Calendar

Source: Forex Factory, 21Shares

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

BTC1 är en bäst-i-klassen Bitcoin ETP utformad för benchmark-fokuserade långsiktiga investerare. ETC Group tillkännagav i förra veckan lanseringen av sin senaste börshandlade produkt (ETP) på Deutsche Börse XETRA. ETC Group Core Bitcoin ETP (ticker BTC1; ISIN DE000A4AER62) som har skräddarsytts specifikt för benchmarkmedvetna, långsiktiga köp-och-håll-investerare och globala institutionella investerare med utökade behov av likviditet och riskhantering. BTC1 kompletterar ETC Groups befintliga produktsortiment, som bland annat inkluderar den mest likvida och största krypto-ETP i Europa.

Viktiga höjdpunkter

- Kostnadseffektiv: Med en Total Expense Ratio (TER) på 0,30 % erbjuder BTC1 en konkurrensfördel i kostnadseffektivitet.

- Benchmark-fokuserad: BTC1 spårar det institutionella prisindexet för Bitcoin med CF Benchmarks, vilket säkerställer noggrannhet och tillförlitlighet vid spårning av Bitcoins prisrörelser.

- Bredare och bredare primärmarknadslikviditet: Som den första reglerade globala spot-Bitcoin-produkten tillhandahåller BTC1 oöverträffad primärmarknadslikviditet, och överbryggar USA, Europa och Asien spot-BTC-likviditet under de handelsfönster som används av globalt, reglerat institutionellt kapital.

- Tri-NAV-metodik: BTC1 introducerar en unik Tri-NAV-metodik, som erbjuder institutionella investerare ett utökat likviditetsfönster på primärmarknaden som täcker amerikanska, europeiska och asiatiska BTC-spotlikviditeter. Därför tillhandahåller emittenten, förutom börsens öppettider, tre prisbestämningar under dagen (istället för bara en) för att utöka den primära marknadens likviditet över ytterligare tidszoner. Detta innebär att institutionella investerare kan handla med sina innehav under den längsta perioden jämfört med alla andra reglerade Bitcoin spotinstrumement över hela världen på den primära marknaden. Som ett resultat kan BTC1 betraktas som den första globalt orienterade Bitcoin-spot-ETP.

- Robust ETP-struktur: BTC1 använder samma betrodda produktstruktur som ETC Groups övriga produkter, inklusive tysk hemvist med primär notering på XETRA, 100 % fysisk uppbackning och full fungibilitet med det underliggande. Dessutom har BTC1 också en oberoende administratör, ett unikt ETP-strukturattribut som först introducerades av ETC Group 2020. Denna administratörsenhet har laglig vetorätt på alla tillgångar eller värdepappersrörelser hos ETP-utgivaren, övervakar depåbalanser och lägger totalt sett till ett extra lager säkerhet för emittentens produktekosystem.

- Säker förvaringslösning: Tillgångar förvaras säkert hos Zodia Custody, en ledande europeisk institutionell leverantör av kylförvaring, med ett ramverk för efterlevnad och styrning av bankklass.

Varför benchmark och likviditet spelar roll

Bitcoins likviditet är enorm men fragmenterad över flera börser, vilket komplicerar prisbestämningen för investerare. CF Benchmarks har utvecklat det mest robusta riktmärket för att fånga och aggregera denna likviditet, BRR-indexet och dess amerikanska och asiatiska varianter – BRRY och BRRAP som tillsammans har blivit det mest använda riktmärket som används av reglerat institutionellt kapital, inklusive majoriteten av amerikanska spot-ETFer och CME Futures. BTC1 utnyttjar alla tre regionala varianter av detta riktmärke, vilket gör att institutionella investerare kan spåra Bitcoins rättvisa pris exakt och säkert. I slutändan, ger tillgång till tre likviditetspooler/värderingspoäng under 14 timmar (jämfört med värderingspunkt och ett 8-timmarsfönster för alla andra ETFer och ETPer globalt).

BTC1 tar itu med de likviditetsutmaningar som institutionella investerare står inför med befintliga Bitcoin ETPer, som är begränsade till traditionella börstider. Med Bitcoin-handel dygnet runt och Bitcoin Futures-handel 23/5, erbjuder BTC1 institutionella investerare en global och reglerad spot Bitcoin ETP, med för närvarande den bredaste primära marknadslikviditeten för Bitcoin ETPer globalt. Detta utökade likviditetsfönster förbättrar pristransparens och riskhanteringsförmåga för institutionella investerare.

Chanchal Samadder, produktchef på ETC Group, kommenterade, BTC1 representerar en betydande milstolpe i utvecklingen av Bitcoin-investeringsprodukter. Designad med benchmarkmedvetna och långsiktiga investerare i åtanke, erbjuder BTC1 en unik blandning av kostnadseffektivitet, noggrannhet och utökad primärmarknadslikviditet, vilket sätter en ny standard på Bitcoin ETP-marknaden.

Banar kontinuerligt vägen som Tysklands första Crypto ETP-utgivare

Tim Bevan, VD kommenterade: På ETC Group vill vi driva kryptoinvesteringsbranschen framåt och lanseringen av BTC1 representerar ett unikt förslag. Med BTC1 tar vi ut den första globalt orienterade Bitcoin ETP på marknaden, med de utökade funktioner för likviditet och riskhantering som våra kunder behöver. Vi är stolta över att lansera ännu en marknad först och vi tror att BTC1 har potentialen att unikt betjäna institutionella investerare med klassens bästa egenskaper.

BTC1 kommer att kunna handlas på XETRA och många andra plattformar och kommer att läggas till HANetfs paneuropeiska ETP-distributionsplattform.

Nya tillägg till ETC Groups institutionella produktsortiment inkluderar ET32, den unika totalavkastningen Ethereum-satsning ETP kopplad till ett transparent insatsriktmärke, och DA20, den enda breda marknaden Crypto Basket ETP som spårar ett MSCI-riktmärke för digitala tillgångar bland de 20 bästa kryptovalutorna som det går att investera i.

iShares Lithium & Battery Producers UCITS ETF USD (Acc) (LITM ETF) med ISIN IE000WDG5795, försöker följa STOXX Global Lithium and Battery Producers-index. STOXX Global Lithium and Battery Producers index spårar de största företagen i världen som är aktiva inom prospektering och brytning av litium eller produktion av litiumbatterier.

Den börshandlade fondens TER (total cost ratio) uppgår till 0,55 procent p.a. iShares Lithium & Battery Producers UCITS ETF USD (Acc) är den enda ETF som följer STOXX Global Lithium and Battery Producers index. ETFen replikerar det underliggande indexets prestanda genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Utdelningarna i ETFen ackumuleras och återinvesteras.

Denna ETF lanserades den 31 oktober 2023 och har sin hemvist i Irland.

Varför LITM?

- Ger exponering för litiumindustrins tema genom litiumgruvarbetare, tillverkare av föreningar och tillverkare av litiumbatterier”

- Exponering för aktierelaterade värdepapper från kvalificerade utvecklade och tillväxtmarknader litiumindustrin temaföretag

- Syftar till att utesluta företag som klassificerats som icke-kompatibla av Sustainalytics Global Standards Screening (”GSS”), som tillhandahåller en bedömning av ett företags påverkan på intressenter och i vilken utsträckning ett företag orsakar, bidrar till eller är kopplat till brott mot internationella normer och standarder.

Investeringsmål

Fondens mål är att ge investerare en totalavkastning, med hänsyn till både kapital- och inkomstavkastning, vilket återspeglar avkastningen från STOXX Global Lithium and Battery Producers Index.

Handla LITM ETF

iShares Lithium & Battery Producers UCITS ETF USD (Acc) (LITM ETF) är en börshandlad fond (ETF) som handlas på Euronext Amsterdam.

Euronext Amsterdam är en marknad som få svenska banker och nätmäklare erbjuder access till, men DEGIRO gör det.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| Euronext Amsterdam | USD | LITM |

Största innehav

| Kortnamn | Namn | Sektor | Vikt (%) | ISIN | Valuta |

| 6762 | TDK CORP | Informationsteknologi | 12.74 | JP3538800008 | JPY |

| ALB | ALBEMARLE CORP | Materials | 8.09 | US0126531013 | USD |

| PLS | PILBARA MINERALS LTD | Materials | 6.81 | AU000000PLS0 | AUD |

| 300750 | CONTEMPORARY AMPEREX TECHNOLOGY LT | Industri | 6.49 | CNE100003662 | CNY |

| 6758 | SONY GROUP CORP | Sällansköpsvaror | 5.95 | JP3435000009 | JPY |

| 6752 | PANASONIC HOLDINGS CORP | Sällansköpsvaror | 5.28 | JP3866800000 | JPY |

| 373220 | LG ENERGY SOLUTION LTD | Industri | 5.15 | KR7373220003 | KRW |

| 006400 | SAMSUNG SDI LTD | Informationsteknologi | 4.68 | KR7006400006 | KRW |

| SQM | SOCIEDAD QUIMICA Y MINERA DE CHILE | Industri | 4.13 | US8336351056 | USD |

| AKE | ALLKEM LTD | Materials | 3.35 |

Innehav kan komma att förändras

Regulatory Crackdowns and Ethereum’s Most Anticipated Application

ETC Group lanserar BTC1, En unik Core Bitcoin ETP

LITM ETF ger exponering mot litium och batterier

Ombalansering av Valour Digital Asset Basket 10 (VDAB10) inkluderar Toncoin och Shiba Inu Coin

Vad är en utdelnings-ETF?

ETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

Tillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

FUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

Vilken är den bästa fond som följer Nasdaq-100?

Försvarsfond når förvaltad volym på 500 MUSD

Populära

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanETFmarknaden i Europa firar sitt 24-årsjubileum med tillgångar på två biljoner USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTillgång till obligationsmarknaden för företagsobligationer från utvecklade marknader

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFUIG ETF investerar i hållbara företagsobligationer som följer Parisavtalet

-

Nyheter3 dagar sedan

Nyheter3 dagar sedanVilken är den bästa fond som följer Nasdaq-100?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFörsvarsfond når förvaltad volym på 500 MUSD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVad händer härnäst för Bitcoin?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNy börshandlad fond från Deka ger tillgång till S&P 500-index

-

Nyheter2 dagar sedan

Nyheter2 dagar sedanDe mest populära börshandlade fonderna april 2024